لم يكن ساتوشي ناكاموتو، عندما أطلق العملات المُشفرة المُعتمدة على تقنية "سلسلة الكتلة" (Bloclchain) في عام 2008، مُدركاً أن منجزه الجديد يحمل ذلك القدر من الفرص والتحديات في الوقت ذاته. ففي أثناء جائحة كورونا، نافست العملات المُشفرة أهم الأصول العالمية والتقليدية للاستثمار مثل الذهب والعقارات كوسيلة للتحوط ضد تقلبات الأسواق. ونتيجة لذلك، ارتفعت قيمة مختلف العملات المُشفرة، وعلى رأسها "بتكوين"، إلى مستويات غير مسبوقة، ونشطت بورصاتها حتى تجاوزت قيمتها حاجز 3 تريليونات دولار، وذلك قبل أن تعود الحياة لطبيعتها، وتتلاشى المكاسب التي حققتها تلك العملات، ومعها اتضح حجم الأزمة التي تعانيها أسواق العملات المُشفرة.

كما برز مؤخراً انهيار منصة "إف تي إكس" (FTX)، التي تعتبر ثالث أكبر بورصة للعملات المُشفرة في العالم، كأحد الأحداث الفارقة في تاريخ تداول هذه العملات، والتي تعكس إشكالات خفية بالصناعة تتمثل في ضعف الحوكمة، وغياب تطبيق التشريعات التي تنظم عمليات التداول والاستثمار. وتبع انهيار هذه المنصة، إلقاء القبض على مؤسسها سام بانكمان فرايد، في جزر الباهاما، يوم 12 ديسمبر 2022، وذلك في تهم تتعلق بارتكابه جرائم مالية.

مؤشرات تراجع:

لم يكن انهيار بورصة العملة المُشفرة "إف تي إكس"، السابقة الأولى في تاريخ هذه العملات، بل أنه يأتي عقب سلسلة من انهيار كيانات أخرى في سوق العملات المُشفرة خلال الفترة الماضية، مثل صندوق التحوط "ثري أروز كابيتال"(Three Arrows Capital)، ومنصة الإقراض "سيلزيوس نتورك" (Celsius Network)، وبورصة الرموز "فويجير ديجيتال" (Voyager Digital). كما حذرت شركة الوساطة في العملات المُشفرة "جينيسيس" عملائها من احتمال الإفلاس وأعلنت حاجاتها إلى مزيد من السيولة، فيما انهارت عملة "تيرا دولار" بالكامل وخرجت من التدول بالسوق.

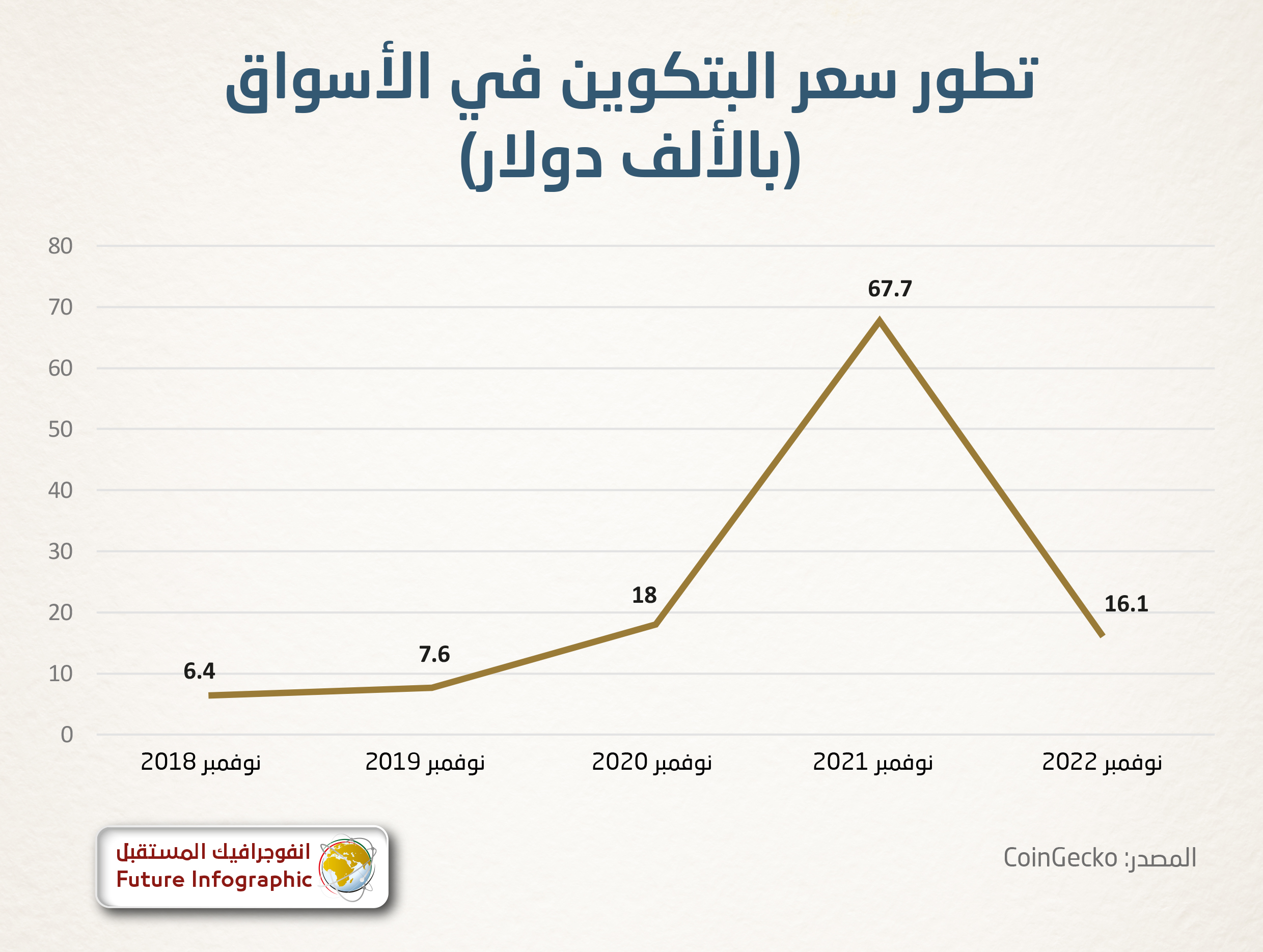

وقد شهدت العملات المُشفرة انخفاضاً غير مسبوق في قيمتها منذ عام 2018 وحتى الآن، حيث انخفضت القيمة السوقية للعملات المُشفرة من نحو 3 تريليونات دولار في نوفمبر 2021 لتصل في نوفمبر 2022 إلى 872 مليار دولار، لتترتب على ذلك خسائر بأكثر من تريليوني دولار. وفقدت "بيتكوين"، أهم العملات المُشفرة، جانباً كبيراً من قوتها، وانخفض سعرها من نحو 67.7 ألف دولار في نوفمبر 2021 إلى 16.7 ألف دولار مع مطلع نوفمبر 2022، وتباعاً انخفضت القيمة السوقية الإجمالية للتداول من نحو 1.3 تريليون دولار إلى 311 مليار دولار خلال الفترة نفسها.

بيئة ضاغطة:

فقدت العملات المُشفرة كثيراً من جاذبيتها ومصداقيتها، بعد أن كانت أحد الأصول التي لجأ إليها المستثمرون في العالم خلال أوقات عدم اليقين الاقتصادي مثل جائحة كورونا، ولتنافس حينها أهم الملاذات الاستثمارية الآمنة مثل الذهب والعقارات. وثمة عدد من العوامل وراء هذا التراجع، أبرزها التالي:

1- التشديد النقدي للبنوك المركزية: أدت أزمة كورونا إلى إغلاق الاقتصادات حول العالم كافة، وتراجعت معظم الأسواق المالية وأسهم الشركات الرائدة. ومع انكماش الاقتصادات العالمية في تلك الفترة، خفضت البنوك المركزية معدلات الفائدة إلى مستويات متدنية تقترب من الصفر من أجل تشجيع الاقتراض وتحفيز الاستثمار، مما تبعه تراجع في عوائد السندات الحكومية، وسط تقلبات في أسواق الأسهم.

وفي تلك الأزمة، بحث المستثمرون عن ملاذات أكثر ربحية، وكانت العملات المُشفرة من الرهانات الأساسية لهم، لا سيما في ظل الارتفاع المستمر لأسعارها في السنوات الخمس الماضية. لكن مع عودة الحياة تدريجياً لطبيعتها وتخفيف قيود فيروس كورونا، وارتفاع معدلات التضخم؛ اتجهت البنوك المركزية في الاقتصادات الكبرى نحو تشديد سياستها النقدية، ورفعت معدلات الفائدة بمستويات أكثر من المتوقع للسيطرة على الأسعار، الأمر الذي شكّل ضغطاً على العملات المُشفرة، ومن ثمّ تراجعت إلى مستويات قياسية.

2- فرض قيود على تعدين العملات المُشفرة: تستهلك عملية تعدين العملات المُشفرة كميات كبيرة من الطاقة، حيث يتطلب إنتاج العملات الجديدة حجماً كبيراً من الطاقة الكهربائية تتخطى استهلاك دول بالكامل، مما دفع "نشطاء المناخ" إلى الهجوم على مُعدني العملات المُشفرة، وهو ما يتوافق في الوقت ذاته مع توجه العديد من الحكومات حول العالم للحد من عمليات التعدين بغية توفير استهلاك الكهرباء.

ففي الصين، التي كانت تعتبر أكبر مصدر لتعدين العملات المُشفرة، شنت الحكومة حملة على عمليات التعدين بعد أزمة الكهرباء التي واجهتها البلاد في الأشهر الماضية. وفي روسيا، دعا البنك المركزي إلى حظر تعدين العملات المُشفرة. كذلك دعت العديد من الدول الأوروبية، وعلى رأسها السويد، إلى حظر تعدين هذه العملات. وفي نيويورك، التي تعتبر واحدة من أكبر مراكز تعدين العملات المُشفرة في العالم، أصدرت الولاية الأمريكية قانوناً يحظر تعدين تلك العملات بشكل مؤقت.

3- نزع الشرعية عن العملات المُشفرة: لم يشهد التاريخ المعاصر اتفاقاً بين المؤثرين وصانعي القرار في القطاع المالي والاقتصادي العالمي على نبذ أحد المشتقات المالية مثلما حدث مع العملات المُشفرة. فبجانب عدم قانونية تدوال هذه العملات في العديد من دول العالم، فإنها تعرضت للانتقاد المتكرر من كبرى الشخصيات العالمية، وعلى رأسهم مديرة صندوق النقد الدولي، كريستالينا جورجيفا، ومحافظ البنك المركزي الأوروبي، كريستيان لاجارد، ووزيرة الخزانة الأمريكية، جانت يلين، بالإضافة إلى كبار المستثمرين ورجال الأعمال مثل وارن بافيت وبيل جيتس. وركّزت هذه الشخصيات في انتقادهم للعملات المُشفرة على عدة عوامل، أهمها أن هذه العملات لا تساوي شيئاً ولا يمكن اعتبارها كأصل، بالإضافة إلى عدم خضوعها إلى سلطة مركزية تنظم أعمالها، بجانب تهديدها لعمل النظام المالي الدولي نظراً لإمكانية استخدامها في تنفيذ العمليات المشبوهة مثل غسيل الأموال وتمويل الأرهاب وغيرها.

4- توسع البنوك المركزية في العملات الرقمية: أدى الاتجاه المتزايد لاستخدام التكنولوجيا في السنوات الأخيرة، مع تقليل الاعتماد على النقد، إلى اتجاه البنوك المركزية في مختلف أنحاء العالم لإصدار العملات الرقمية الخاصة بها، لتكون بديلاً عن العملات المُشفرة غير الخاضعة لسلطتها. ووفقاً لصندوق النقد الدولي، هناك نحو 100 بنك مركزي حول العالم، إما أنه طرح عملة رقمية رسمية أو يخطط لإصدار عملة رقمية في الفترة المقبلة.

وكان للصين المبادرة في إصدار العملة الرقمية الخاصة بها وهي "اليوان الرقمي"، التي تم تجربتها خلال الألعاب الأولمبية الشتوية عام 2022، كما يخطط البنك المركزي الصيني لتوسيع استخدامها ليشمل 11 مدينة، بينما وصل عدد مستخدميها إلى أكثر من 140 مليون شخص، ونحو 1.5 مليون تاجر. فيما يدرس الاتحاد الأوروبي إصدار "اليورو الرقمي" خلال الفترة المقبلة. وفي البرازيل، من المتوقع البدء قريباً في اختبار "الريال الرقمي". ويتكرر الأمر في العديد من الدول مثل الولايات المتحدة والهند ونيجيريا، وغيرها.

أزمة عميقة:

تطورت أزمة بورصة "إف تي إكس" للعملات المُشفرة بشكل دراماتيكي، فبعد أن جرى تسريب معلومات في شهر نوفمبر 2022 حول قصور في القائمة المالية للبورصة، وعدم قدرتها على سداد التزامات للعملاء بنحو 8 مليارات دولار؛ ظهر بانكمان فريد، مؤسس البورصة، ليلعن للجمهور العام انهيار البورصة وصندوق التحوط "ألاميدا ريسيرش" ونحو 130 كياناً آخر تابعين للأولى. وفي أثناء ذلك، تعثرت محاولات إنقاذ "إف تي إكس"، التي تقدمت بطلب حماية من الإفلاس للسلطات الأمريكية، بعد تراجع أكبر منصة لتدوال العملات المُشفرة على مستوى العالم "بينانس" عن صفقة الاستحواذ على "إف تي إكس".

ويعكس انهيار بورصة "إف تي إكس"، أزمة خفية عميقة تواجه صناعة العملات المُشفرة في العالم، تتمثل في ضعف ضوابط التداول، وسوء إدارة أصول العملاء والمودعين. وقد كشفت التحقيقات الأولية أن الفشل في تطبيق الضوابط المالية والرقابية يعتبر السبب الجوهري للانهيار المالي للبورصة. فمن بين أوجه خلل عديدة، جرى إقراض مؤسس المنصة، بانكمان فريد، نحو مليار دولار لأغراض شخصية، ونحو نصف مليار دولار أخرى لصالح مدير القطاع الهندسي بالبورصة، كما تم استخدام أموال المودعين لشراء منازل للعاملين في جزر البهاما.

يُضاف إلى ما سبق، عدم وجود سجل للأصول الرقمية التي تمتلكها "إف تي إكس"، كما أن القوائم المالية للمنصة لم تخضع منذ تأسيسها للتدقيق والمراجعة. وبالتأكيد، فإن سوء الإدارة المالية لهذه البورصة هي حالة واحدة جرى كشفها، قد تتبعها حالات أخرى قريباً، لا سيما في ظل عدم توافر الضوابط والسلطات المركزية التي تراقب تدولات العملات المُشفرة حتى الآن.

وباعتبارها قائد الصناعة، تُجري منصة "بينانس" محاولات لإنقاذ سمعة القطاع واستعادة ثقة المتداولين التي اهتزت في الشهور الأخيرة، وذلك من خلال عديد من الجهود، أهمها إنشاء صندوق تعافٍ بقيمة 2 مليار دولار لمساعدة الشركات المتعثرة في القطاع، والتنسيق مع صناديق استثمارية حول العالم لجذب الأموال والاستثمارات للصناعة.

بيد أن تلك الجهود لا تنفي أهمية إعادة النظر في هيكل ضوابط وتشريعات صناعة العملات المُشفرة، بحيث يتم إدراج مزيد من التشريعات لحماية المستثمرين في الأسواق، وضبط عمليات التداول، وتعزيز محاسبة ومساءلة البورصات وجهات التداول. فلكي تتمتع العملات المُشفرة أو المنصات المتداولة بثقة المتعاملين، ينبغي أن تخضع لقواعد مماثلة لما تخضع لها البنوك أو الأسواق المالية أو أسواق الصرف.

ختاماً، يمكن القول إن تعزيز ثقة المتعاملين في العملات المُشفرة وبورصات التداول، يقتضي فوراً من دون تأخير إعادة النظر في قضايا الحوكمة، ومساءلة بورصات وجهات تداول العملات، وفرض مزيد من القواعد لحماية المستثمرين، مع تبني قواعد مماثلة للمتعارف عليها في تنظيم البنوك والأسواق المالية وفي صدارتها وجود أرصدة واحتياطيات مالية كافية لتغطية سحوبات العملاء وقت الحاجة.